Deuda: Kicillof acordó con la mayoría de los bonistas y la Provincia sale del default

El gobernador bonaerense anunció que el 98% de los acreedores externos adhirieron a la propuesta de canje.

Artículo original publicado por Martín Kanenguiser en Infobae

Con fuertes críticas a María Eugenia Vidal, el gobierno de la provincia de Buenos Aires anunció formalmente que llegó a un acuerdo con la inmensa mayoría de sus acreedores externos y así podrá salir del default luego de más de 15 meses.

El anuncio lo formuló el gobernador de la provincia de Buenos Aires, Axel Kicillof, en una conferencia de prensa en el Salón Dorado de la Casa de Gobierno provincial, luego de que el viernes finalizara el período de aceptación de la enmienda ofrecida hace tres semanas, tras la vigésima prórroga concedida desde 2020.

Solo en dos bonos no se llegó a las mayorías requeridas: el 2021 “viejo” y el 2020 en euros.

Kicillof fue acompañado por el ministro de Hacienda y Finanzas, Pablo López, quien precisó que “hemos obtenido una adhesión suficiente para canjear el 98%”. El funcionario criticó a la ex gobernadora y actual candidata porteña María Eugenia Vidal, por “endeudar a la provincia en 5500 millones de dólares” y por la “baja ejecución” de los préstamos de los organismos multilaterales de crédito.

López agradeció el apoyo del Ministerio de Economía que conduce Martín Guzmán por “su apoyo” en esta dura renegociación, que finalizará formalmente este viernes 3 de septiembre, cuando se canjeen los bonos viejos por los nuevos.

Por su parte, Kicillof comenzó por criticar a “algunos medios de comunicación que solamente destacaban las quejas de un grupo de acreedores; hay una parte de la prensa especializada que siempre se puso del lado de los bonistas, sin tomar en cuenta que la provincia no puede firmar cualquier cosa”.

“Es prácticamente una aceptación universal”, dijo, antes de dedicarse a leer titulares de algunos medios y volver a cuestionar a Vidal, al ex presidente Mauricio Macri y el jefe de gobierno porteño, Horacio Rodríguez Larreta, por “llevar a cabo el ciclo de endeudamiento más ruinoso de la historia por su velocidad, la composición y haber alcanzado el récord de ser el primer gobierno que se endeudara, no pudiera pagar, fuera al FMI, no pudiera pagar y terminara con dos default: en moneda extranjera y moneda local”.

“El termómetro de la deuda externa Vidal lo hizo explotar con un aumento del 435%”, afirmó, acompañado por gráficos. Luego, se refirió a la larga historia de endeudamiento y de cesación de pagos del país, aunque sin mencionar el que protagonizó como ministro de Economía en 2014.

Por otra parte, dijo que “no tiene sentido” que una provincia se endeudara en Wall Street “con los buitres” y, cuando no pudo pagar, “fue corriendo al FMI”.

“Es tan simple este relato que llama la atención las mentiras que tienen que decir”, dijo Kicillof, en relación a la polémica previa a las elecciones entre el macrismo y el kirchnerismo acerca de qué gobierno se endeudó más y peor.

“La provincia de Buenos Aires fue la que más se endeudó en dólares entre 2015 y 2019″, disparó Kicillof. En particular, subrayó que Vidal tomó más deuda en dólares que Rodríguez Larreta en el gobierno de Macri. “Endeudaron la provincia mucho y en dólares”, agregó, antes de expresar que “el 76% de la deuda que tenemos que pagar” se emitió bajo el mandato de su predecesora, sin que hubiera un reflejo en materia de mejor “educación, salud, cultura y seguridad”.

“Como siempre pasa, cuando gobierna el neoliberalismo, se endeudan y luego ajustan para pagar”, sentenció el gobernador.

“A partir de ahora la provincia de Buenos Aires vuelve a la normalidad financiera con mayores plazos y una menor carga de intereses”, dijo y luego volvió a la carga por el “fuerte apoyo de los medios porteños a Macri, Vidal y Rodríguez Larreta”. Luego, dijo que, a diferencia de esos dirigentes, él sí es “capaz de ir a medios opositores” para aceptar repreguntas.

Un primer anticipo del resultado se brindó el jueves de la semana pasada, cuando el gobierno provincial comunicó a los bonistas de deuda en moneda extranjera que había llegado a un acuerdo con los tenedores de más del 90% de los títulos incluidos en el proceso de reestructuración.

La administración bonaerense negoció una deuda de US$7.148 millones para redefinir el repago de casi el 70% de la deuda bruta provincial. Los expertos ya descontaban una amplia aceptación la semana pasada, superior al 95%, por lo que solo tenían dudas respecto de la adhesión al bono 2021.

Ya se anticipó que la aceptación de la propuesta otorgará un alivio financiero de más de US$4.000 millones hasta 2027, triplicando los plazos de repago y reduciendo el costo de la deuda de forma permanente.

Luego del anuncio oficial, el estratega de renta fija de AdCap Securities Javier Casabal dijo a Infobae que “pese a que la negociación fue más larga de lo esperado, creemos que se llegó a un acuerdo muy positivo por el tamaño del alivio en el perfil de deuda para la Provincia (US$4,600 millones hasta 2027) y porque obtuvo una aceptación del 93%, en línea con otras restructuraciones como la de Mendoza, que obtuvo un 95%”. Esta adhesión del 93% permitirá canjear el 97,6% por las cláusulas de acción colectiva (CACs) que formaban parte de la oferta oficial.

“En términos de quita sobre el valor presente también terminó siendo similar: La de Buenos Aires fue del 23% que compara con 21% de Mendoza. Desde AdCap esperamos que los nuevos bonos se conviertan en una referencia para el resto de los bonos en dólares en la medida en que contarán con cupones más atractivos que los soberanos (el 2037A empieza a pagar 3.9% en Septiembre) pero tendrán mucho mayor liquidez que el resto de los Provinciales: El nuevo bono en dólares 2037A tendrá una liquidez de más de $6 mil millones de dólares. Esto compara con emisiones provinciales del orden de solo $500 millones”, explicó Casabal.

El punto de quiebre

El punto clave de las últimas semanas fue la aceptación del canje por parte del fondo de inversión GoldenTree Asset Management, que es el mayor acreedor bonaerense. En un comunicado, GoldenTree indicó que “se complace en anunciar su apoyo a la transacción de reestructuración lanzada por la Provincia el 6 de agosto”.

“A lo largo de los últimos meses, GoldenTree ha trabajado de forma constructiva con la Provincia y finalmente ha llegado a un acuerdo sobre los términos que proporcionan a los tenedores de bonos una atractiva oportunidad de participar en la recuperación económica de la Provincia, así como una mayor responsabilidad por parte de esta”

“Lo más importante es que el acuerdo deja a la provincia en una posición financiera sostenible que le permitirá invertir y crecer en los próximos años. Esperamos que la Provincia salga del default y mejore sus perspectivas económicas”, indicó esta compañía fundada hace 21 años por Steve Tananbaum, uno de los mayores gestores de activos independientes centrados en el crédito.

¿Qué fue lo que cambió para que las partes, luego de varias batallas, se acercaran? Un informe de la consultora 1816 brinda varias pistas al respecto:

-Los que rechazaron el canje recibirán condiciones mucho peores que quienes acepten, en caso de que se alcancen las cláusulas de acción colectiva.

-Los que rechazaron no recibirán ni bonos 2037 A (previstos para los tenedores de todos los títulos que acepten, salvo los 2035), ni bonos 2037 B (previsto para los tenedores de 2035 que acepten).

-En base a los precios actuales de los bonos originales en el mercado secundario, se podría decir que los inversores valúan el paquete a recibir en USD 49. Quienes no acepten y sean arrastrados por las CACs, recibirán un paquete de USD 31,8. Son USD 17,2 menos de valor de mercado para los títulos en dólares.

-Para incentivar el canje, había otro “castigo” a los que rechazaron, en el caso de que tengan títulos Indenture 2006. Si hay series en las que no se alcanzan las CACs, pero hay suficiente aceptación para modificar las denominadas “non-reserve matter” de los contratos (con 50%), la Provincia anunció que podría seleccionar a la Argentina como domicilio de pago, lo que obligaría a los acreedores a abrir una cuenta local para hacerse de los dólares.

-Además, los que aceptaron se llevarán la compensación de PDI (intereses caídos) de los que rechazan y son arrastrados por las CACs.

-Cambió la fecha de pago del 22 de septiembre y marzo al 1ro de esos dos meses, lo cual mejora levemente el valor presente neto de los bonos.

Con este acuerdo -y el que logró La Rioja también en los últimos días-, solo quedará en default la provincia de Tierra del Fuego, pese a sus abundantes regalías.

Noticias Relacionadas

Banza renueva su app y lanza nuevas funcionalidades para facilitar el acceso al mercado de capitales

La fintech de ahorro e inversiones duplicó su base de usuarios y finalizó el 2023 con récord de operaciones, con más de $80.000 millones invertidos. […]

El periodista Martín Kanenguiser especializado en Economía, autor de libros como “La maldita herencia” y “El fin de la ilusión”, pasó por el stand de […]

En un informe, destacó que la depreciación forma parte de las políticas del programa de las autoridades respaldado por el FMI para acumular reservas y […]

Próximos Eventos

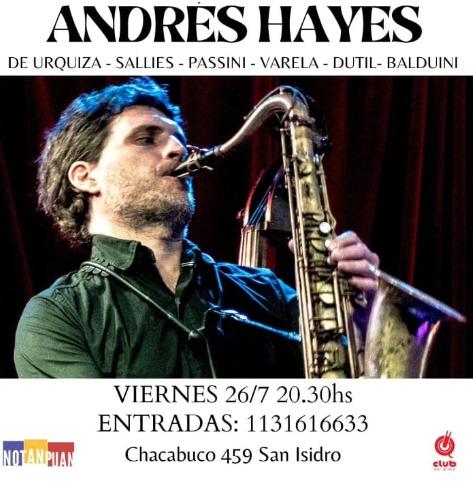

Andrés Hayes en el NoTanPuan

Andrés Hayes en el NoTanPuan

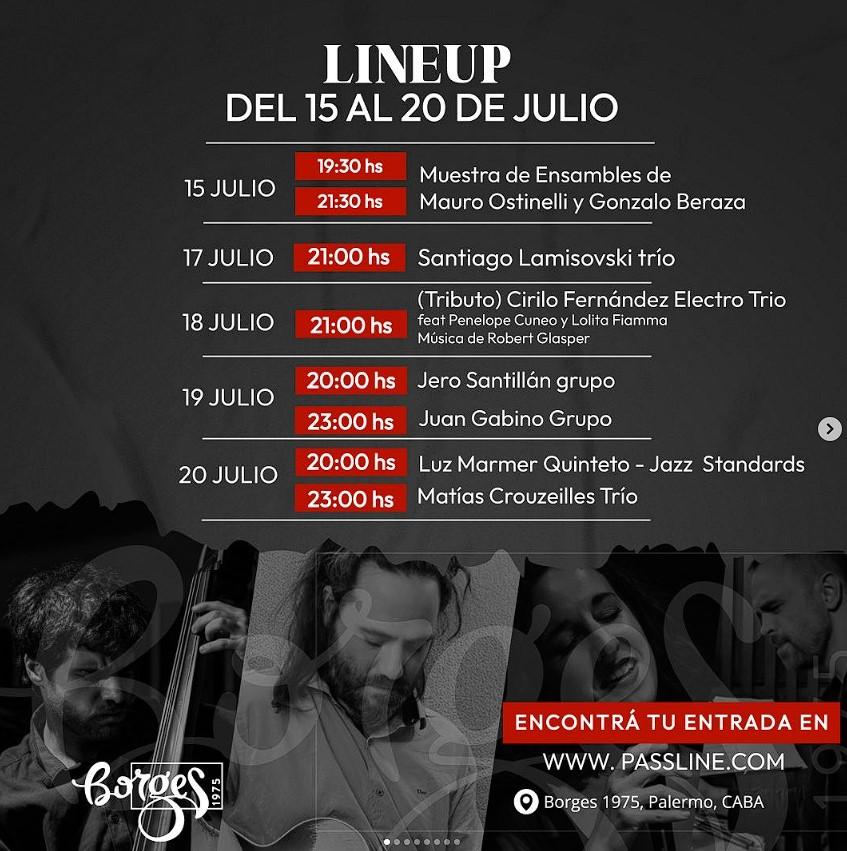

Bebop Club – Programación semanal

Bebop Club – Programación semanal

Agenda semanal – Borges 1975

Agenda semanal – Borges 1975